ผู้ประกอบการหรือเจ้าของกิจการ ที่จดทะเบียนในรูปแบบของนิติบุคคล สิ่งหนึ่งที่ต้องรู้คือ “ภาษีเงินได้นิติบุคคล” ที่นับว่าเป็นส่วนหนึ่งของค่าใช้จ่ายสำคัญที่คนทำธุรกิจต้องรู้และเข้าใจ ดังนั้น ทาง SMEMOVE จะพาคุณมาเจาะลึกทุกข้อสงสัย พร้อมไขข้อข้องใจว่า ภาษีเงินได้นิติบุคคล คืออะไร มีวิธีการคิดและดูฐานภาษีอย่างไรบ้าง แล้ววิธีการลดหย่อนภาษีสำหรับนิติบุคคล สามารถลดหย่อนภาษีได้ด้วยวิธีการไหนบ้าง เพื่อให้วางแผนด้านภาษีได้อย่างเป็นระบบมากที่สุด สรุปจบในบทความเดียว อัปเดตล่าสุดปี 2567 โดยเฉพาะ

ทำความรู้จัก ภาษีเงินได้นิติบุคคล คืออะไร?

ภาษีเงินได้นิติบุคคล คือ ภาษีอากรประเภทหนึ่งที่ถูกบัญญัติเอาไว้ ตามประมวลรัษฎากร ซึ่งเป็นภาษีที่จะจัดเก็บจาก “กำไรสุทธิ” ของบริษัทหรือห้างหุ้นส่วนนิติบุคคล ที่ได้จดทะเบียนตามประมวลกฎหมายแพ่ง และพาณิชย์ ซึ่งจะหมายรวมไปถึงนิติบุคคลอื่น ๆ ที่ไม่ได้จดทะเบียนตามประมวลกฎหมายแพ่งและพาณิชย์ด้วยเช่นกัน

ผู้ที่มีหน้าที่เสียภาษีเงินได้นิติบุคคล มีอะไรบ้าง?

- บริษัทหรือห้างหุ้นส่วนนิติบุคคล ที่ตั้งขึ้นตามกฎหมายไทย ได้แก่ บริษัทจำกัด, บริษัทมหาชน จำกัด, ห้างหุ้นส่วนจำกัด และห้างหุ้นส่วนสามัญจดทะเบียน

- บริษัทหรือห้างหุ้นส่วนนิติบุคคล ที่ตั้งขึ้นตามกฎหมายต่างประเทศ ที่มีหน้าที่เสียภาษีเงินได้นิติบุคคลในประเทศไทย เช่น บริษัทที่เข้ามากระทำกิจการในประเทศไทย

- กิจการซึ่งดำเนินการเป็นทางการค้าหรือการหากำไร เช่น รัฐบาลต่างประเทศ หรือนิติบุคคลอื่นที่ตั้งขึ้นตามกฎหามายของต่างประเทศ

- กิจการร่วมการค้า (Joint Venture) หรือก็คือกิจการที่ดำเนินการร่วมกันเป็นทางค้าหรือการหากำไร เช่น ระหว่าบริษัทกันบริษัท หรือ บริษัทและหรือห้างหุ่นส่วนนิติบุคคลกับบุคคลธรรมดา

- มูลนิธิหรือสมาคมที่ประกอบกิจการซึ่งมีรายได้ แต่ไม่รวมถึงมูลนิธิหรือสมาคมที่รัฐมนตรีประกาศกำหนดให้เป็นองค์การหรือสถานสาธารณกุศล

- นิติบุคคลที่อธิบดีกำหนดโดยอนุมัติรัฐมนตรีและประกาศในราชกิจจานุเบกษา ให้เป็นบริษัทหรือห้างหุ่นส่วนนิติบุคคลตามประมวลรัษฎากร

สรุปฐานภาษีเงินได้นิติบุคคล ที่คนทำธุรกิจต้องรู้!

สำหรับอัตราการจัดเก็บภาษีเงินได้นิติบุคคลจะอยู่ที่ 20% แต่หากเป็นกลุ่มธุรกิจหรือผู้ประกอบการ SMEs จะมีการยกเว้นและลดหย่อนให้ โดยการเสียภาษีจะคิดแบบขั้นบันได สูงสุดไม่เกิน 20% ในกรณีที่ขาดทุนจะไม่ต้องเสียภาษี นอกจากนี้ ยังสามารถนำผลขาดทุนไปหักกำไรต่อปีได้มากถึง 5 ปี เพราะฉะนั้น การคำนวณฐานภาษีเงินได้นิติบุคคลจึงมีความแตกต่างกันตรงจุดนี้นั่นเอง

สาระน่ารู้! การยื่นภาษีสำหรับกลุ่มธุรกิจ SMEs

จะเห็นได้เลยว่าฐานภาษีเงินได้นิติบุคคลนั้น กลุ่มธุรกิจ SMEs จะได้รับการยกเว้นการเสียภาษีกรณีที่ขาดทุน ซึ่งธุรกิจที่ถูกจัดว่าเป็น SMEs นั้น คือ ธุรกิจขนาดเล็กและขนาดกลาง ที่จดทะเบียนในนามนิติบุคคล โดยมีจำนวนลูกจ้างสูงสุดไม่เกิน 200 คน และมูลค่าของทรัพย์สินรวมที่ดินจะต้องไม่เกิน 200 ล้านบาท ซึ่งจะรวมกับทุนจดทะเบียนที่ชำระแล้วไม่เกิน 5 ล้านบาทด้วยเช่นกัน

นอกจากนี้ ยังนับรวมไปถึงการมีรายได้จากการให้บริการหรือการขายสินค้าในรอบบัญชีไม่เกิน 30 ล้านบาท ซึ่งจะนับตั้งแต่ปี 2560 เป็นต้นมา ซึ่งวิธีการคิดจะนับตามขั้น โดยขั้นแรกจะได้รับการยกเว้นภาษีสำหรับกำไรสุทธิ 3 แสนบาทแรก และจะได้รับการลดหย่อนภาษีเป็น 15% เมื่อได้กำไรสุทธิเกิน 3 แสนบาท (และต้องน้อยกว่า 3 ล้านบาท)

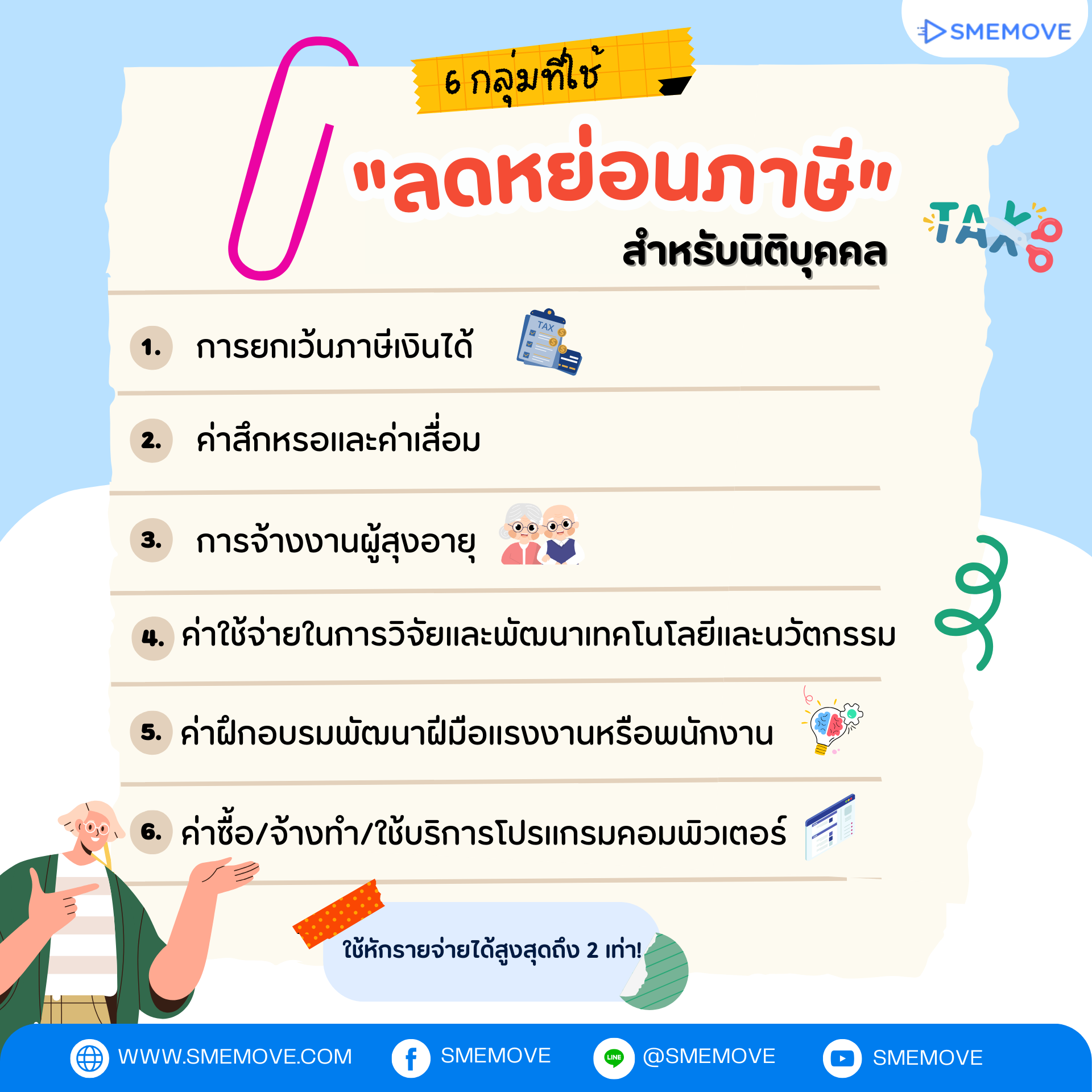

แจกสูตรลัด วิธีลดหย่อนภาษีเงินได้นิติบุคคลฉบับรวบรัด

โดยปกติแล้วเคล็ดลับที่นักบัญชีนิยมใช้ สำหรับการลดหย่อนภาษีเงินได้นิติบุคคลก็คือ การใช้สิทธิลดหย่อนภาษีเล็ก ๆ น้อย ๆ โดยเฉพาะธุรกิจ SMEs และกลุ่ม Start-Up ซึ่งบางกรณีก็จะเลือกหักตามความเป็นจริง แต่บางครั้งก็จะเลือกการหักภาษีแบบเหมาจ่าย แต่ก็จะขึ้นอยู่กับความเหมาะสมต่อธุรกิจนั้น ๆ เช่นกัน โดยวิธีการลดหย่อนภาษีเงินได้นิติบุคคล จะมีหลายวิธี ไม่ว่าจะเป็น

1. การยกเว้นภาษีเงินได้

กรณีนี้จะครอบคลุมในหลาย ๆ รูปแบบ ทั้งการยกเว้นภาษีเงินได้เนื่องจากเป็นกลุ่มธุรกิจ SMEs ที่ได้รับการยกเว้นจากกรณีที่ขาดทุน หรือใช้สิทธิลดหย่อนเป็น 15% กรณีที่กำไรมากกว่า 3 แสนบาท และไม่เกิน 3 ล้านบาท นอกจากนี้ ยังสามารถใช้ค่าใช้จ่ายในการจดทะเบียนจดตั้งบริษัท ค่าทำบัญชี และค่าสอบบัญชี ในรอบ 5 ปีบัญชีต่อเนื่องกัน ไปลดหย่อนได้สูงสุดถึง 2 เท่า

2. ค่าสึกหรอและค่าเสื่อม

วิธีลดหย่อนภาษีที่นักบัญชีหลาย ๆ คนนิยมใช้กันอีกวิธีก็คือ การลดหย่อนจากค่าเสื่อมคอมพิวเตอร์ อุปกรณ์ต่าง ๆ ในสำนักงาน รวมถึงค่าสึกหรอต่าง ๆ เช่น SMEs หรือร้านค้านิติบุคคลที่ใช้ระบบ POS (Point of Sale System) สำหรับการคิดเงินค้าสินค้าและบริการ สามารถนำเงินลงทุนในระบบ POS ไปใช้ลดหย่อนภาษีเงินได้นิติบุคคลได้ด้วย

ไม่ว่าจะเป็น เครื่องบันทึกการเก็บเงิน ค่าพัฒนาระบบ ค่าบริการระบบ Cloud Computing หรือแม้แต่ระบบที่เกี่ยวข้องกับ e-Tax Invoice และ e-Receipt ก็สามารถนำไปใช้ลดหย่อนได้สูงสุด 2 เท่า โดยครอบคลุมเฉพาะในส่วนที่ไม่เกิน 100,000 บาท สำหรับรอบระยะเวลาบัญชีที่เริ่มหรือหลังจากวันที่ 1 มกราคม 2564 – 31 ธันวาคม 2565 เท่านั้น

กรณีที่เป็นค่าเสื่อมอาคาร โครงงาน ที่นับว่าเป็นสถานที่ประกอบการ สามารถนำไปคิดค่าเสื่อมได้ในอัตรา 25% ของมูลค่าต้นทุน แต่หากเป็นเครื่องจักร หรือวัสดุอุปกรณ์ของเครื่องจักร จะถือว่าเป็นหนึ่งในต้นทุนการผลิตที่มีมูลค่าลดลงตามกาลเวลา ซึ่งสามารถนำไปใช้คิดค่าเสื่อมได้ในอัตรา 40% ของมูลค่าต้นทุน

3. การจ้างงานผู้สูงอายุ

กรณีที่มีการจ้างงานผู้สูงอายุ (60 ปีบริบูรณ์ขึ้นไป) กลุ่มธุรกิจ SMEs สามารถนำค่าจ้างผู้สูงอายุไปเป็นรายจ่ายของนิติบุคคลได้ ซึ่งสามารถหักเป็นรายจ่ายได้ถึง 2 เท่า แต่ว่ามีเกณฑ์กำหนดคือ

- ต้องมีอายุ 60 ปีบริบูรณ์ขึ้นไป เท่านั้น

- ต้องเป็นลูกจ้างหรือพนักงานอยู่ก่อนแล้ว หรือขึ้นทะเบียนกับกรมการจัดหางาน

- ค่าจ้างจะต้องไม่เกิน 15,000 บาท/เดือน

- การจ้างงานต้องมีอัตราไม่เกิน 10% จากจำนวนลูกจ้างทั้งหมด

- ผู้สูงอายุจะต้องไม่เป็นหรือเคยเป็นกรรมการและผู้ถือหุ้นของบริษัท รวมถึงบริษัทในเครือเช่นกัน

4. ค่าใช้จ่ายในการวิจัย พัฒนาเทคโนโลยี และนวัตกรรม

นับว่าเป็นมาตรการภาษีเพื่อส่งเสริมการวิจัยและพัฒนาที่สามารถนำไปลดหย่อนได้สูงสุดถึง 2 เท่า ของรายจ่ายจริง ในกรณีที่จ่ายเพื่อการวิจัยและพัฒนาเทคโนโลยีและนวัตกรรม (RDI) ให้แก่ผู้รับทำวิจัยฯ ที่ได้รับการประกาศในประกาศอธิบดีกรมสรรพากร หรือกรณีที่บริจาคเงินเข้ากองทุนฯ สวทช. รับสิทธิ BOI เพิ่ม หรือก็คือการยกเว้นวงเงินภาษีเงินได้นิติบุคคลเพิ่มเติม 200% ของค่าใช้จ่ายที่สนับสนุนกองทุนฯ ตามมาตรการเสริมสร้างขีดความสามารถในการแข่งขัน (ตามประกาศฉบับที่ 10/2556)

5. ค่าฝึกอบรมพัฒนาฝีมือแรงงานหรือพนักงาน

หากนิติบุคคลใดมีการส่งลูกจ้างเข้ารับการศึกษาหรือฝึกอบรม ก็สามารถนำไปใช้ลดหย่อนภาษีได้เช่นกัน ไม่ว่าจะเป็น การส่งลูกจ้างเข้ารับการศึกษาหรือฝึกอบรม หรือว่าการฝึกอบรมให้ลูกจ้างของตนเอง ซึ่งกรณีนี้สามารถลดหย่อนภาษีได้แต่ว่าต้องเป็นไปตามเงื่อนไขที่กำหนด เช่น เงื่อนไขการเข้าทำงานหลักศึกษาหรือว่าฝึกอบรมเสร็จ หรือแม้แต่การาจัดทำรายงานหรือค่าใช้จ่ายที่เกิดขึ้น

6. ค่าซื้อ / จ้างทำ / ใช้บริการโปรแกรมคอมพิวเตอร์

หาก SMEs ใช้โปรแกรมคอมพิวเตอร์ในการดำเนินธุรกิจหรือประกอบกิจการ ก็ยังสามารถนำค่าซื้อ ค่าจ้างทำ หรือค่าใช้บริการโปรแกรมคอมพิวเตอร์ไปใช้เป็นค่าใช้จ่ายในการคำนวณกำไรสุทธิได้เช่นกัน ซึ่งมาตรการนี้สอดคล้องกับยุทธศาสตร์ในการขับเคลื่อนประเทศไทยไปสู่เศรษฐกิจดิจิทัล หรือก็คือ Thailand 4.0 นั่นเอง

จะเห็นได้เลยว่า การลดหย่อนภาษีเงินได้นิติบุคคล สามารถทำได้หลายวิธี เพราะฉะนั้น ผู้ที่เป็นเจ้าของกิจการ หรือคนทำบัญชี ก็ต้องมีการบันทึกข้อมูลและการเก็บเอกสารทางธุรกิจต่าง ๆ ที่เกี่ยวข้องเอาไว้อย่างเป็นระบบ นอกจากนี้ ยังสามารถใช้สิทธิลดหย่อนอื่น ๆ ได้เช่นกัน อาทิ “ประกัน Keyman” หรือประกันชีวิตที่บริษัท นิติบุคคล หรือกิจการเป็นผู้ชำระเบี้ยประกัน โดยมี Kayman หรือบุคคลสำคัญของกิจการเป็นผู้เอาประกัน หรือแม้แต่การบริจาคเงินหรือทรัพย์สิน ก็สามารถใช้สิทธิลดหย่อนภาษีได้ตามจำนวนเงินที่บริจาค แต่ต้องเป็นไปตามมาตรการการบริจาคของทางกรมสรรพากรที่กำหนดเท่านั้น

ทดลองใช้ฟรีได้ที่ : SMEMOVE

คู่มือการใช้งาน : HELP

ติดตามบทความอื่นๆของ SMEMOVE.com ได้ที่

บทความบัญชี: smemove.com/blog

Facebook: Facebook.com/smemove.th

Youtube: SMEMOVE